文/穆青

此前“华润收购金沙酒业”的传言一直在市场沸沸扬扬,而今,终于尘埃落定。

10月25日晚,华润啤酒(00291.HK)发布公告称,其间接全资附属公司华润酒业控股有限公司已与相关方签订协议,拟通过增资扩股和股权购买的方式,获得贵州金沙窖酒酒业有限公司(下称,金沙酒业)55.19%的股权,增资加购股总金额约123亿元。

根据公告,本次华润啤酒和金沙酒业的交易分为两部分,一部分将以增资形式认购金沙酒业的4.61%新股,总对价为约10.3亿人民币;其他的以购股形式购买金沙酒业旧股50.58%,总对价为约112.7亿人民币。

如果交易顺利完成,华润酒业将成为金沙酒业的控股股东。尽管本次交易还有待华润啤酒股东大会批准,但业界已经纷纷投来期待的目光。这是华润在白酒行业的第四项投资,在清香汾酒、芝香景芝、浓香金种子之后,华润终于还是对酱香“下手了”。

白酒行业最大并购案

123亿的价格让该笔交易成为白酒行业目前为止最大的一起并购案。

针对本次收购的价格,华创证券认为,本次交易对价约123亿元,以金沙酒业2021年税后净利润13.1亿为基础,对应2021年市盈率17倍PE。收购对价相对公允,更重在以产业布局视角看待。

“从啤酒龙头视角看,当前白酒企业在品牌、产品、价格、渠道、人才管理等优化潜力依然较大,预计华润啤酒销售渠道和营销管理优势,有望赋能旗下酒企全国化加速布局,亦可促进白酒企业内部效率提升,而白酒在团购渠道运营和历史文化挖掘方面的经验,也为啤酒高端化发展赋能。啤白协同,有望迈向‘中国的帝亚吉欧’,成为综合性酒业平台。”华创证券研报指出。

根据公告,交易完成后,华润啤酒将成为金沙酒业第一大股东,贵州金沙窖酒酒业有限公司将成为其间接非全资附属公司。金沙酒业的业绩、资产及负债将并入华润啤酒的财务报表。

而在收购完成后,金沙酒业也将组建新的董事会,董事会成员共7人,其中4名将由华润酒业控股提名,2名将由宜昌财源提名;剩下1名为由宜昌财源提名并经有关法定程序选举的雇员代表。

华润啤酒执行董事及首席执行官侯孝海表示,收购贵州金沙酒业是华润啤酒积极布局白酒行业的重要举措,也是本集团聚焦酒类业务,推动央地合作,做大核心主业的落地成果,这亦反映本集团在非啤酒酒类饮品发展上已经逐步走上轨道。

在此之前,侯孝海便曾多次提出“啤白协同模式”,希望用双赛道来支撑华润啤酒的下一步发展。

值得注意的是,二级市场对这笔123亿元并购消息的反应有些迟缓,在消息公布后的四个交易日内,华润啤酒的股价接连下跌,最低跌至35.90元。随后在11月的首个交易日,华润啤酒股价一路上涨,截至发稿,华润啤酒的最新股价为40.8元,日内涨幅10.27%。

白酒让华润“上头了”

收购金沙酒业,是继山西汾酒、景芝酒业、金种子酒后,华润集团在白酒行业的又一布局。

2018年6月,华润旗下附属公司华创鑫睿以51.6亿元的价格受让山西汾酒11.45%股权,成为第二大股东。2019年至2021年,山西汾酒分别实现营收118.8亿元、139.9亿元、199.7亿元,净利润同比增幅为28.63%、57.75%、72.56%。3年多的时间里,山西汾酒让华润这笔投资浮盈近400亿元。

2021年8月,华润酒业宣布向山东景芝酒业注资,将持有景芝白酒40%的股权,鼎晖投资将持有景芝白酒20%的股权,景芝酒业将持有景芝白酒其余40%的股权,成为其第一大股东,侯孝海也成为山东景芝白酒有限公司董事长。

2022年2月份,在金种子酒陷入困境之时,华润集团宣布,其全资附属企业华润战略投资有限公司与金种子集团之唯一股东阜阳投资发展集团有限公司签署了《关于安徽金种子集团有限公司之股权转让协议》,成功将金种子酒业揽入怀中,持有金种子集团49%的股权。6月份,该股权转让事项宣告完成。

白酒为何如此让华润“上头”?

东吴证券表示,公司已经收购的景芝、金种子为山东、安徽区域性酒企,而金沙属于全国性白酒品牌,80%销售收入在省外,构筑了公司白酒“1个全国龙头+N个区域龙头”布局,类似中国版的帝亚吉欧。行业方面酱酒天然具有稀缺属性,市场空间广阔,增速快、盈利高,金沙酒业有潜力成为第二增长曲线。

在侯孝海看来,“华润啤酒进入白酒领域,是一个长期战略”。他表示,华润啤酒的白酒战略,是华润啤酒聚焦主业,做大酒业的必然选择。白酒以及露酒、黄酒等酒种,离啤酒很近,做好白酒也就是做大主业,持续体现股东价值。

“华润进入白酒,是对中国经济、中国消费、中国白酒产业长期向好有坚定的信心。和金沙酒业的合作,也是推进央地合作,顺应国家战略的具体措施和典型案例。同时,华润啤酒对中国白酒的未来,有着自己独有的认识和判断。”

金沙酒业的机遇

值得注意的是,本次收购对金沙酒业来说并不是雪中送炭,而是锦上添花。

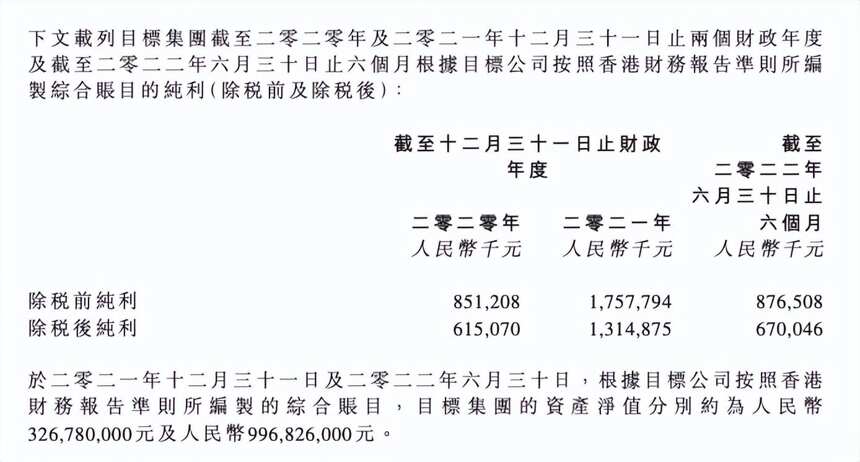

根据华润啤酒的公告,2020年、2021年除税后纯利分别为6.15亿元、13.15亿元;今年上半年公司除税后纯利为6.7亿元。2022年上半年,金沙酒业实现除税后纯利6.70亿元。截至今年上半年,公司净资产为9.97亿元。

公开资料显示,成立于2007年的金沙酒业位于贵州省金沙县,是贵州最早的国营白酒生产企业之一。伴随着“酱酒热”的持续升温,金沙酒业也开启了新一轮增长。据公开数据,2018年至2021年金沙酒业的销售收入分别为5.76亿元、15.26亿元、27.3亿元以及60.66亿元。 2020年和2021年,金沙酒业税后利润为6.2亿元和13.1亿元,同比增长113.8%。

据金沙酒业官网,2021年,金沙回沙和摘要双品牌价值合计1036.45亿,位居中国白酒第12名、中国酱酒第3名。销售市场遍及贵州、山东、河南、北京、广东、广西、江苏、湖南、湖北、安徽等31个省市自治区。

金沙酒业计划“十四五”期间,投入85亿元进行产能扩能,“十四五”末达到5万吨/年基酒产能和20万吨基酒储存规模。2021年,金沙酒业万吨酱香白酒扩建工程入选贵州省2021年“千企改造”工程升级龙头和高成长性企业名单,成为贵州省政府实现“工业大突破”的重点企业。

2020年,金沙酒业党委书记、董事长张道红曾表示,金沙酒业计划在2024年实现IPO主板上市。金沙酒业将在2021年启动股改项目,同时聘请专业咨询管理公司和上市辅导公司,用3年左右时间辅导并实现主板上市,达到千亿市值。

本次收购前,宜昌财源和湖北宜化集团分别持有金沙酒业60%和40%股权。收购完成后,湖北宜化集团持股比例降至0%,宜昌财源持股比例降至44.81%。

针对本次收购,侯孝海表示,收购金沙酒业后,华润啤酒可以在人才队伍、品牌、渠道网络等建设,以及精益管理方面,焕发贵州金沙酒业的发展活力。而业内也普遍对本次交易持看好态度,华润啤酒与金沙酒业后续能否实现1+1>2的效果,还有待时间的验证。