高库存、低动销、价格乱,酒业如何跨过最难180天?

文|云酒内容中心商业组

2022年,酒商遭遇了“最难的”180天?

2022年3月,深圳华邑国际酒业有限公司董事长高海贝驱车前往办公室,电话响起,她被告知办公大楼因为出现密接者被封。随后公司员工全部居家,仓库不能发货。

2022年5月,位于山东青岛的圣德隆国际贸易有限责任公司被曝资金链断裂。天眼查显示,公司涉及13起法律诉讼,案件总金额高达1787.64万元,业内人士分析“进口酒卖不掉,120天远期信用证到期,不能归还货款”。

如果说上述案例只涉及经销商经营困难,那么下面更有酒商付出生命代价。

5月31日,南京万酬中茅酒茶咨询管理有限公司实控人侯某新离世,他在绝笔信中写道“三年疫情举债经营,企业经营困难……”,尽管对其离世说法不同,但酒商承受压力之大可想而知。

2022年疫情突发酒商发货受阻、销路不畅、资金链断裂、甚至留下绝笔信……对于刚刚过去的180天,有资深酒商表示,卖酒30多年,“从没遇到这么难”。

难题结症何在,有无破解之道?云酒头条(微信号:云酒头条)进行了调研。

高库存、低动销、价格乱

5月,湖南县级经销商汪静(化名)遭遇“怪事”,自家仓库满满,却要同行调货才能满足客户。

汪静是白酒A品牌县级代理,厂家给她的开票价是380元/瓶。5月有老客户要5件酒,此时A牌白酒市场行情是酒商相互调货每瓶320元,市场价每瓶330元。汪静只有在同行处以320元/瓶调货,每瓶加价10元卖给客户,眼见仓库满满出不了货,她心急如焚。

上述情况,原因在于A牌白酒价格体系已经混乱。

汪静介绍,2018年A牌白酒开票价240元/瓶,2019-2021年公司持续涨价,出厂价上涨到380元/瓶,2021年新进酒商都按这一价格给打款。2022年市场动销困难,厂家又要求酒商必须按时打款,前期进货的一些大户开始低价抛货,但后期入市的酒商只能充当“接盘侠”。

有业内人士表示,2022年3月后疫情爆发动销艰难,有酒企经理对低价抛货也“睁眼闭眼”,价盘稳定受到极大冲击。

河南原酒公社酒业公司创始人王大庆分析,2018年后酒企掀起“涨价潮”,特别是酱酒品类,很多品牌出厂价涨幅超过了50%。厂家涨价后,首先应该协助经销商培育市场动销,避免渠道形成“堰塞湖”。现在看来消费者培育和开瓶速度,远低于厂家涨价和出货速度。2022年遭遇突发疫情自然有酒商抛货,一旦价格体系混乱,中小酒商只能吞下苦果。

名酒利润薄,厂商暗博弈

“B酒我代理4年,一直赚不到钱,年底还这样我选择退出”。回顾经营名酒B的经历,河南酒商李东(化名)一肚子憋屈。

2018年李东创业,选择在河南某地级市代理名酒B,公司签订年销售产品1200件,前后投入资金超过600万元。

同年,B酒出厂和批发价差每瓶只有5-10元,李东没有赚到钱。2019年销售经理给李东鼓劲,表示厂里要控量挺价。果然,在厂家支持下B酒终端价每瓶上涨50元,李东顺价销售盈利30万。

2020年B酒将出厂价再次上调50元/瓶,李东卖一瓶酒又只能赚5-10元。销售经理给李东鼓劲表示终端价还要上涨,受到疫情等多种因素影响,这次厂家挺价没有成功。

李东算了一笔账,目前B酒账面微利,每年酒企都会推出年份酒等定制产品要经销商进货,这种酒基本卖不动。如果算上办公、人工、车辆等费用,自己经营B酒基本不赚钱,甚至还不如购买银行理财产品收益高。

“不赚钱为何还要经营?因为B是名酒,具有稀缺性。过去酒企只做渠道不做消费者,现在酒厂搞‘名酒进名企’把酒卖给企业,某种程度上已经和酒商抢客户,厂商博弈非常明显”李东坦言。

显然,在名酒厂商的博弈中酒商肯定处于下风,如果再遭遇疫情,困难可想而知。

三期叠加,酒业矛盾凸显

对于2022年上半年酒商困境,四川省金品源酒业有限公司总经理李红兵在云酒直播(点击链接阅读原文)中明确提出,2020年以来酒业遭遇“三期叠加”,即国际局势变化、国内经济增速放缓、疫情爆发三者同时发生作用,2022年上半年疫情突发,让矛盾更加凸显。

如果将时间拉长至10年,酒业“三期叠加”更加清晰。

2012年底“八项规定”治理“三公消费”后,白酒行业进入深度调整期,2016年酒业走出V型复苏,2017年后名酒掀起涨价潮,2018年酒类股票爆发,贵州茅台市值突破万亿,2019年后酱酒热兴起。

短短几年,酒业在名酒复苏、资本涌入、酱酒热助推下跑出高速度。但伴随国际国内形势变化,酒业增长逻辑生变。

从国际局势变化看,2020年疫情爆发后国际供应链遭遇冲击,进口酒酒体、包材、运费等全面上涨;澳洲酒逐渐退出中国,截至2021年进口葡萄酒连续4年下滑,中国葡萄酒产量也遭遇“九连滑”。

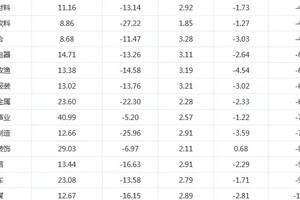

从国内经济增速看,我国GDP(国内生产总值)2017增长6.95%、2018增长6.75%、2019增长6.11%、2020年增长2.3%,2021年由于基数较低增长8.1%,2022年经济增速设定为5.5%,总体逐年走低。

从疫情因素看,2020年疫情持续至今三年,由于堂食和聚会受到限制,酒类消费场景受到严重制约,而疫情造成的物流不畅,也让众多城市货物进出直接受到影响。

上述因素反映到酒类市场,就是酒业生产经营成本增加、利润下降、消费者收入预期变化、购买更加谨慎,酒市消费升级和消费降级同时出现。

2016年由名酒复苏和酱酒热引领的这一波酒业增长,并未让酒业“量价齐升”,主要依靠名酒和酱酒涨价造成了酒市繁荣,北京恒涵战略咨询机构创始人黄文恒对此评价,“仅仅依靠价格增长扩容没有增量,一个行业可能很快遇到天花板”。

因此,2022年酒类市场“三期叠加”集中爆发,当涨价、资本、酱酒热同时消退,经济增速放缓,酒商顿感遭遇“史上最难”。

旧世界结束新世界开始?

2019年伊始,美团创始人王兴判断,“2019年可能是过去十年最差的一年,但却是未来十年最好的一年”。

此言一语成谶。

这一年,名酒价格高歌猛进,酱酒热如火如荼,酒业进入“高光时刻”。2020年酒市急转直下,很多人将其归责于疫情。其实疫情属于外部因素,国际形势变化、国内经济增长方式改变、酒业商业逻辑变革才是背后推手。

广东省东莞市高埗镇和黄江镇曾经是“制鞋中心”,1989年全球最大的代工鞋厂裕元鞋业在此设厂,高峰期拥有10万员工。有广东酒商表示,依靠代工出口红利,过去泰山特曲、百年糊涂、稻花香等中低端白酒在此畅销,国际产业链重新分工后,裕元鞋业逐步将产业转移到东南亚地区,当地酒类消费下滑明显。这一幕,在沿海和外向型经济发达地区十分常见。

与此同时,我国经济增长也从高速转为中低速,GDP增长力保5%成为目标。经济中低增长,意味着消费者对收入增长预期下降。云酒·中国酒业品牌研究院高级研究员、独特咨询创始人王伟设表示,身边很多小老板平常聚会都喝起了光瓶酒,这对白酒传统的“涨价扩容”造成冲击。

从酒类商业模式看,过去酒商是否成功,往往取决于资源占有和市场抓机遇能力,其权重甚至超过公司经营管理。酒商只要胆子大、下手快,站好了一个赛道就可能迎来腾飞,如2013年酒商敢于加码拿到飞天茅台代理权、2016后敢于加码酱酒头部品牌,都可以享受到高额回报。酒商公司即使短期经营管理不善,都能被快速增长掩盖。

从这个意义看,如果没有这轮疫情,很多酒商还会沉醉在粗放式发展的饕餮盛宴中,没有料到“苦日子”来得如此之快。

因此,2022年酒商遭遇“最难”180天其实是一剂猛药,如果酒商敢于“刮骨疗伤”,或将从旧世界走向新世界。

云酒头条(微信号:云酒头条)调研发现,很多酒商正走在创新变革的路上。

深圳老酒之家信息科技有限公司定位快消奢侈品零售商和服务商,为高净值人群提供优选吃喝解决方案。公司通过视频自媒体形成以内容为先导的电商零售服务品牌,是中粮集团、习酒等知名公司产品一级授权经销商。

公司相关负责人表示,由于老酒之家主要通过电商直播和圈层营销拓展业务,2022年上半年疫情对公司影响不大,业绩继续增长。同样发力线上内容电商的成都品置酒业公司,依靠在抖音、今日头条全网积累的上百万粉丝,2022上半年也获得不错发展。

传统酒商中也不乏变革者。黑龙江酒直达供应链管理股份有限公司董事长翟山在参加云酒直播(点击链接阅读原文)中表示,疫情之下酒直达一是开源节流,把费用下降了5000多万元;二是发力供应链产品,以独家的开发产品增厚供应链利润;三是布局线上,线上订单达到30%以上。他预计酒直达在下半年疫情形势转好的情况下,全年销售额可能实现40%-50%的增长。

变革、创新、转型,成为上述酒商战胜“最难”半年的杀手锏。由此看来,即使同样遭遇“最难”,不同选择意味着不同未来,只有经历市场优胜劣汰,酒类流通行业才能产生新的领跑者。这,也正是中国酒业不断从旧到新,实现穿越的活力所在。